tisdag 7 januari 2020

Jag krympte utdelningsportföljen

Snart drar utdelningssäsongen igång igen. Många av bolagen i portföljen delar visserligen ut 2 eller 4 gånger per år men det är ändå fortfarande under våren som de flesta utdelningarna kommer.

Som synes i i grafen ovan fokuserade jag tidigare ganska mycket på att få mer i utdelning varje år (vad som hände 2015 kommer jag faktiskt inte ihåg...).

Nu har jag roat mig med att räkna på utdelningarna för 2020 och de ser för min del ut att minska med cirka 30% om utdelningarna ligger kvar på samma nivå som förra året.

Förklaringen är framförallt att jag sålt många av högutdelarna så som Nordea, SEB och Sampo under förra året.

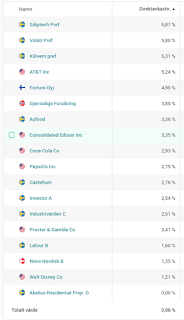

Förutom preffarna är det faktiskt bara AT&T och Fortum som har en hyfsat hög utdelning, övriga ligger mellan 1-4%.

Tyvärr visar Avanza 0% för Akelius D i bilden ovan vilket också gör att att totalen blir fel, jag får det till cirka 3,7%.

Eftersom jag inte lever på utdelningar så spelar det här inte så stor roll för mig, jag försöker numera titta mer på totalavkastning istället för utdelning.

Jag håller också på att vikta över mer och mer till fonder och där återinvesteras ju all eventuell utdelning automatiskt. Vill man ha lite extra "utdelning" går det alltså precis lika bra att sälja av några procent av sina fonder.

Prenumerera på:

Kommentarer till inlägget (Atom)

Har du alla i ISK?

SvaraRaderaHej!

SvaraRaderaNej alla ligger i Avanzaportföljen som är en kapitalförsäkring. Var inget jag tänkte på när jag startade den men det passar ju bra med tanke på utländsk källskatt.

När jag började tittade jag också mycket på DA (hade tom SAS Pref). Nu försöker jag ha en mix så att det blir ungefär 4%. Och itta mer på totalavkastning.

SvaraRaderaTrots detta är jag sugen på att byta lågutdelande som Latour (som haft kanonvärdeutveckling) mot högutdelande trots att jag vet att det är fel. Behöver läsa några inlägg som ditt för att "nyktra till".